Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Итоги

- 24 декабря 2019, 15:57

- |

Искренне поздравляю победителя. Это было сильно, красиво, я бы даже сказал феерично.

Поздравляю всех участников. Каждый из нас что-то приобрел, даже если на первый взгляд кажется, что это не так.

Картинки с позициями отложу в сторону и подведу свои итоги конкурса

Финансовые. Очень плохо. Несмотря, на то, что счет изначально был тестовым и присутствовала готовность потерять его полностью, любые потери — это потери. А похудание счета на 32% за полгода — это серьезно. Для меня. Я не стану списывать это на отсутствие опыта, или, наоборот, записывать это в траты на обучение. С точки зрения финансов все гораздо проще, прибыль есть или её нет.

Тактические. Вступая в ряды конкурсантов, я имел небольшую теоретическую подготовку, во всяком случае точно знал, чем колл отличается от пута и как превратить одно в другое. Эта подготовка и здравый смысл подсказывал несколько способов извлечения дохода с использованием опционов.

Я разделил их на такие группы (тактики). Деление естественно условно и отражает исключительно мое понимание возможностей торговли опционами.

- Торговля на основе движения базового актива. Мы не заморачиваемся волатильностью, греками, а просто реализуем свой прогноз движения цены БА покупкой/продажей опционов.

- Собрать временную стоимость. Все что требуется – это прогноз диапазона цены на экспирацию. Сделать такой прогноз задача нетривиальная, поэтому возможно будет проще исполнять постоянную подстройку конструкции, чтобы кривая на экспирацию имела плюс в определенном диапазоне страйков. Тогда мы отказываемся от прогноза и просто реагируем на изменение цены.

- Торговля текущей недооценкой/переоценкой. Мы имеем в наличии некую модель, которая в любой момент времени позволяет оценить цену опциона. Соответственно, дорогие продаем, дешевые покупаем. Для результата достаточно, чтобы дисбаланс цен возникал регулярно.

- Торговля аномалиями волатильности. Влияние волатильности на цену опционов огромно, и такие аномалии будут иметь хорошую возможность арбитража. Начиная с календарной разницы и заканчивая отклонениями в отдельных страйках.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 7 )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Ноябрь-19

- 26 ноября 2019, 12:41

- |

В ноябре я продолжил торговлю «кривой на экспирацию». Метод спорный, но каких-то внутренних противоречий в нем я не наблюдаю. Несмотря на текущие плачевные итоги, считаю, что это скорее показатель качества исполнения, нежели чем принципиальный недостаток этого подхода.

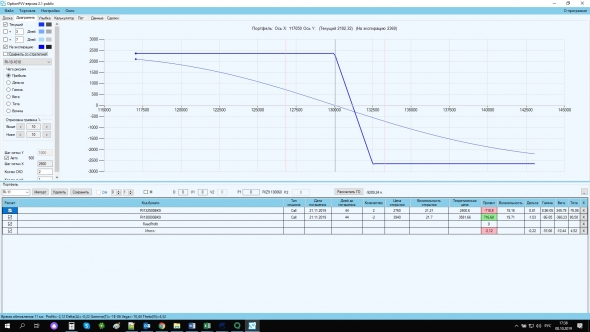

По итогам размышлений я решил, что стартовать лучше не с кондора, который при любом движении (которое неизбежно произойдет), сразу «подставит» одну из ног. Поэтому соорудил спрэд, медвежий.

На движении цены вверх скорректировал позицию, преобразовав её в ратио-спрэд. Но поскольку мой здравый смысл отказывался принимать неограниченный убыток слева, пришлось докупить путов, чтобы ограничить потенциальные потери.

( Читать дальше )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Октябрь-19

- 17 октября 2019, 00:52

- |

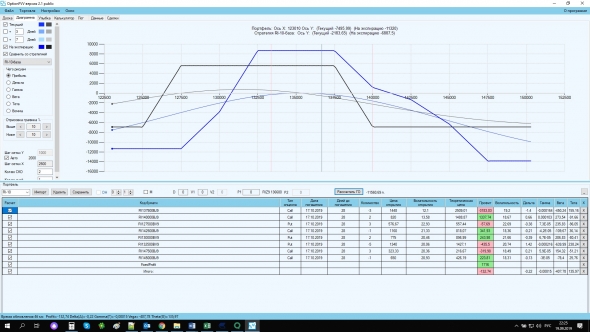

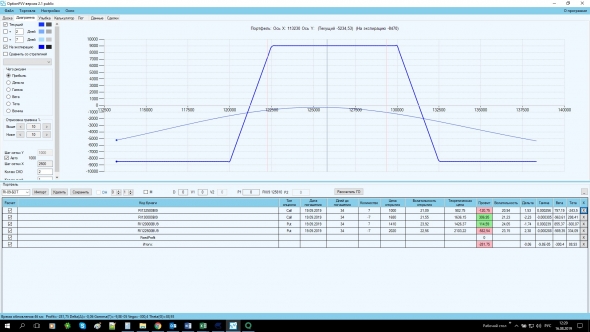

В этом месяце традиционно открыл кондор. Начальная позиция была такой

В процессе торговли позиция подвергалась множественным модификациям. Логика всегда была одинаковая. Край, на который шла цена роллировался. Край, на котором все хорошо – подтягивался к текущей цене. Провел пару экспериментов с защитой края через покупку неделек. Результат неоднозначный. Один раз получилось хорошо. Второй раз получилось с убытком. Какого-то однозначного вывода для себя не сделал.

Приводить картинки с модификациями не буду, их неприлично много. После каждого действия с основной позицией я пишу для себя пояснения, делаю скан, складывая все «добро» в общую кучу. Отмечу что, я не являюсь сторонником «дневника трейдера». Есть у меня обоснованные сомнения в полезности такого занятия. В данном случае надо как-то составлять отчет, и проще метода, чем сохранять все подряд, а потом быстро разобраться что отправить в публикацию, не нашел. Оценив количество сканов за этот месяц, я понял что не стоит превращать топик в «веселые картинки ©»

( Читать дальше )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Текущие позиции

- 19 сентября 2019, 21:27

- |

Отчет по основной позиции публиковал ранее: иГРЫрАЗУМа 2019. kachanov. Сентябрь-19

К нему добавить нечего, поэтому для отчетности просто приведу текущие позиции.

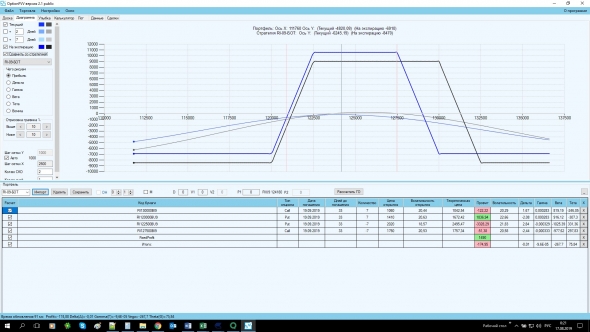

Традиционный кондор с экспирацией на 17/10. Открывался классический вариант примерно неделю назад. После различных коррекций, связанных с изменением цены на текущий момент представляет из себя что-то все еще похожее на кондор. Черная линия – начальная позиция. Синяя – то что имею в текущий момент. Увеличение начального риска — осознанное решение. Прихожу к выводу, что спрэд с диапазоном страйк-страйк слишком зажат по рискам. Поэтому частично пробую вариант через страйк, посмотрим что будет получаться

На уход цены в опасную область 137,5+ реагировал конструкцией в двухнедельных опционах с экспирацией 26/09. Фактически прибылью защиты спонсировал смещение края основной позиции.

( Читать дальше )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Сентябрь-19

- 12 сентября 2019, 02:03

- |

Месячная конструкция закрыта, можно отчитаться

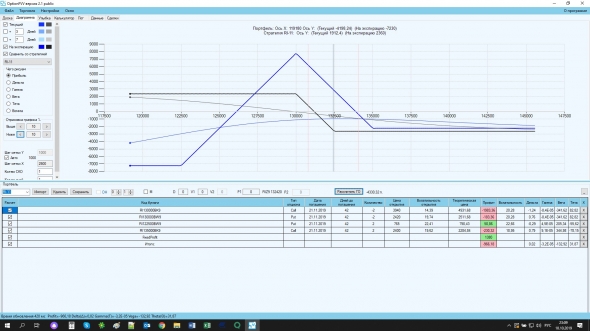

По прежнему осваиваю направленную продажу спрэдов с целью научится обращаться с краем против которого идет цена. Вариантов существует достаточное количество и, как мне думается, чем больше арсенал освоенных приемов, тем больше вариантов выбора одного из них в каждом конкретном случае.

Неудача прошлого месяца показала, что вариант «ничего не делать» имеет право на существование, но для регулярной работы неприемлем. Что-то делать все-таки надо.

К счастью этот месяц был богат на движения и попрактиковаться удалось

Вступительная позиция традиционна – два спрэда на RI.

Продолжение падения рынка буквально на следующий день было истолковано как начало следующей волны утаптывания «тихой гавани», поэтому принял решение подтянуть верхний край и готовить варианты защиты нижнего края. Точку начала действий определил для себя как пересечение ценой 122,5-страйка

( Читать дальше )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Август-19

- 15 августа 2019, 23:41

- |

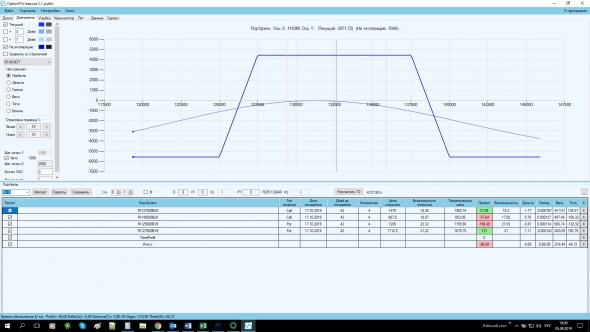

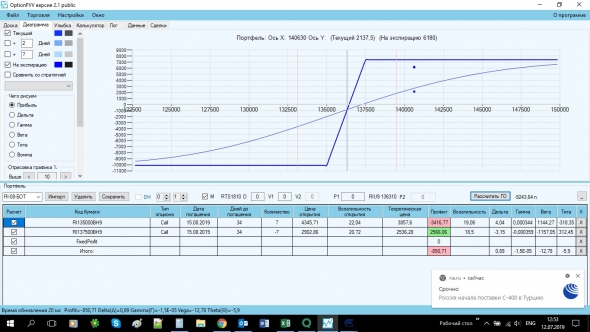

В этом месяце я решил работать спрэдами строго по направлению показаний индикатора. Поскольку позицию июля закрыл раньше, то и позицию на август открыл пораньше с расчетом на то, что времени больше, а значит и премии накапает побольше.

Начальная позиция – бычий спрэд. По индикатору движение скорее вверх, чем вниз. Со страйками мудрить не стал, какая была цена, на том страйке и продал. Начинал открывать вечером, планируемый объем добрал только утром. Обычно ставлю в середину спрэда в стакане, но что-то никто забирал. Получилось вот так

В таком состоянии позиция пробыла до 19/07, когда индикатор «поведал» что рост видимо прекратился. По начальной задумке мне следовало перевернуться. Достаточно радикальный шаг, который к тому же непонятно как реализовать. Все закрыть и создать новый медвежий 135-135,7 спрэд? Или откупить 135 и продать 132,5? Взвесив все обстоятельства, в том числе тот факт, что индикатор, строго говоря, никаких тестов в связке с опционами не проходил, я принял временное решение. Продал по 1шт колов 140 и 137,5 на всякий случай купил 145 колл.

( Читать дальше )

Блог им. kachanov |иГРЫрАЗУМа 2019. kachanov. Июль-19

- 19 июля 2019, 00:44

- |

Немного о себе. Первый брокерский счет я открыл в 2013 году. Торговал в основном акции, без плечей и только в лонг. Возможно поэтому рассказывать про эпичные заработки и более эпичные сливы нечего. Времени на это занятие практически не было, сделки нечастые. Все потрясения того времени типа марта 2014 прошли стороной. К более регулярной работе на рынке я приступил только в 2017 году.

Опыта торговли опционами у меня мало, поэтому отчеты будут сомнительного качества и полезности, но, согласно условиям конкурса, они должны быть.

Это отчет по экспирации июльской серии

Для практики я буду использовать опционы RI c ежемесячной экспирацией. Основная конструкция – спрэд. Комфортное количество, учитывая скромный размер моего счета, составляет 6 штук на каждую сторону. Допускаю, что в некоторых случаях я буду его увеличивать до 9. Счет выделен для опционной практики, пополнять его я не буду. Если деньги закончатся, значит опционами мне торговать не стоит. Положительным результатом буду считать доходность по итогам конкурса не менее 15% годовых.

( Читать дальше )

Блог им. kachanov |Прошу внимания участников конкурса БОТ (иГРЫрАЗУМа-2019) для обсуждения технического момента в регламенте

- 26 июня 2019, 12:04

- |

Вопрос простой, но тем не менее думаю обсудить его стоит

Согласно регламенту

3. Занесение информации в отчетную таблицу выполняют сами участники. Периодичность внесения изменений — раз в неделю, после экспирации недельных опционов в четверг.

У меня лично складывается ситуация, что внести данные в табличку я могу сегодня (среда) после клиринга или только в понедельник (01/07). Думаю, что лучше внести в понедельник по отчету брокера за четверг.

Понятно, что такие ситуации будут возникать в будущем не только у меня, и будут различные причины (рабочие, личные, технические) поэтому предлагаю обсудить и решить что делать участнику в случае возникновения подобных накладок. Так будет проще самому участнику (не ощущать себя нарушителем коллективных правил) и, возможно, остальным участникам (понимаем, что коллега еще в деле).

Один из вариантов — написание топика в котором участник предупреждает что сможет заполнить данные только в такой-то срок (по типу этого)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс